快速查题-CMA美国注册管理会计师试题

- 不限题型

- 单选题

- 简答题

Kell公司正在分析新产品投资,该新产品预计在接下来的5年中,每年销售100,000单位,之后被关闭。新设备的购买成本为$1,200,000,安装成本为$300,000。在财务报告中,设备将在5年中按直线法计提折旧;在税务报告中,设备将在3年中按直线法计提折旧。第5年年末,设备的拆除成本为$100,000,可以$300,000出售。需立即投入$400,000的额外营运资金,并在产品生命周期内不能减少。产品的预计售价为$80,每单位的直接人工和直接材料费用为$65。每年的间接成本将增加$500,000, Kell公司的有效所得税 税率为40%。

在资本预算分析中,Kell公司应该用于计算净现值的项目第3年的现金流出为:

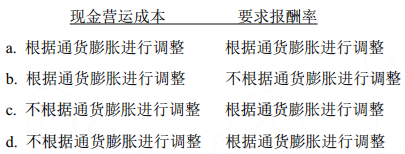

Birdsong使用净现值法分析一个15年的设备现代化计划。她最初的计算包括一系列折旧形成的税收节约,该税盾效应之后被折现。Birdsong现在正在考虑在净现值分析中加入通货膨胀因素。若折旧的税收节约是基于原始设备成本,则下列哪项分别正确的表明了她应该怎样处理项目的现金营运成本和公司所要求的报酬率?

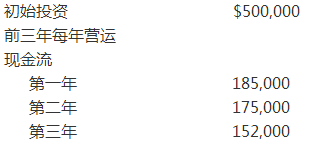

Regis公司正在评估被提议的投资项目,公司的有效所得税税率为30%。该提议方案相关信息总结如下:

项目按直线法预提折旧,预计服务年限为8年,残值为$50,000。为了估算项目在第二年的税后总现金流,则Regis公司需要考虑以下哪种类型的税后营运现金流:

Atlantic Motors公司预期在未来6年中,每年的净利润为$10,000,按税务直线法折旧,每年折旧额为$20,000,公司税率为40%,折现率为10%,现金销售额为$100,000。在第一年年初获得计提折旧的资产,资产在第6年末的预计残值为零。

则折旧所形成的税收节约总额的现值为:

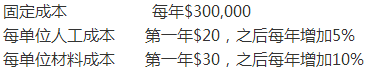

Webster Products公司对所考虑的新产品进行资本预算分析。预计第一年的销售量为50,000单位,第二年的销售量为100,000单位,以后每年的销售量为125,000单位。预计第一年的售价为每单位$80,之后每年降低5%。预计每年成本如下所示:

投资额为$200万,在财务报告和税务报告中按直线法计提折旧,折旧期限为4年。Webster公司的有效所得税税率为40%。在计算净现值时,第3年的净现金流为:

Skytop Industries公司使用现金流折现法分析资本投资项目。新设备的成本为 $250,000。资本化的安装费和运输费共计$25,000。在5年中适当的每年折旧率为20%、32%、19%、14.5%、14.5%,在计算中无需考虑残值因素。预计每年增量税前现金流入量为$75,000。Skytop公司的有效所得税税率为40%。 假定设备在第5年年末为$30,000出售,则项目第5年税后现金流的金额为:

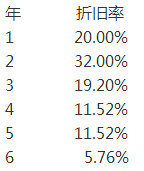

Fuller Industries公司正在考虑投资$100万购买冲压设备用于生产新产品。设备预计使用9年,每年产生收入$700,000,每年的相关现金费用为$450,000。 第9年末,预计设备残值为$100,000,拆除成本为$50,000。美国国税局将该设备归类于适用5年期调整的加速折旧法的资产,每年的折旧率如下所示:

Fuller公司的有效所得税税率为40%,以整个公司为基础,Fuller公司预计将会持续的产生利润并获得可观的应税收入。如果Fuller使用净现值法进行投资分析,则第2年折现前现金流的预计净税收影响额为:

投资项目的净现值反映了:

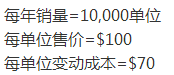

Kunkle Products公司正在分析是否投资设备用于新产品的生产。设备成本为$100万,预计使用10年,在财务报告和税务报告中均按直线法折旧。Kunkle公司的有效所得税税率为40%,要求报酬率为14%。项目的其他有关信息如下:

则当变动成本降低10%时,将引起净现值大约增加:

Allstar公司某投资项目的期限为4年,每年预期现金流入量为$9,000。所有的现金流均发生在年末。投资的必要报酬率为9%。若项目产生的净现值为$3,000,则项目初始投资的金额为: